指数研究洞察周刊

2023/10/16 - 2023/10/20

概括

主要产品

风格见解

上周,相对于成长股,价值股占主导地位,大盘股表现略好于小盘股。

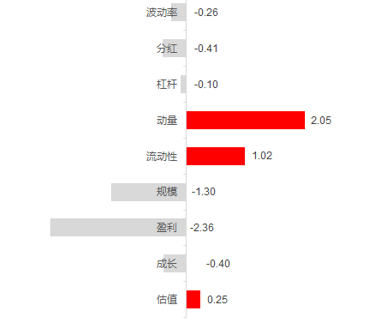

近一个月来,动量、流动性等因素表现良好。

行业洞察

行业板块中,煤炭、非银行金融、综合金融跌幅较小,计算机、医药、通信跌幅较大。

分析师对消费服务行业盈利的乐观预期首次增强。

数据来源:Wind. 截至2023年10月20日

行业分类标准:中信一级行业

融资见解

ETF资金流向:

上周市场ETF合计净流出9.73亿元。

宽基产品净流出50.67亿元,其中沪深1000、沪深300净流出最多,创业板净流入最多。 行业主题板块净流入40.93亿元,其中医药科技板块净流入较大。

北向一周资金流向:

近一周北向资金流入汽车、电力及公用事业、家电板块,而电力设备及新能源、食品饮料、医药板块流出较多。

数据来源:Wind,截至2023年10月20日

行业分类标准:中信一级行业

单位:亿元。

配置视图

✦

主要资产配置

✦

股票和债券商品

左手指标采用汇添富A股股债指标(基于沪深800),位于2倍标准差以上,对A股股市“看好”; 以H股股票及债券指标(基于恒生指数)为右手指标,对H股保持“谨慎”。

国内短期利率快速上升引发国内股票和债券资产双双调整,整体股票和债券配置策略持续调整。 汇添富的股票和债券性价比考虑了A股在全球权益资产中的性价比。 该指标已经反弹至接近历史高位,说明从理性角度看A股资产非常划算。 但股权端风险偏好尚未完全恢复,经济数据环比改善尚未激发股权投资热情,市场主线尚不明确。 因此,现阶段,通过广泛的股权基础,更方便抓住市场左侧的拐点。 您可以关注800ETF和MSCI中国A50ETF。 目前港股资产配置指标保持谨慎,离岸套利仍有空间,港元资产在流动性和汇率层面仍面临压力,尚未明显进入正确的宏观区间。

美国债券收益率持续大幅上升,投资、房地产等部分经济活动领域回暖。 标普500指数公司中,88%的业绩超出市场预期,这意味着整体经济具有一定的韧性。 另一方面,地缘政治摩擦推高油价,而能源价格上涨反过来可能会加剧海外通胀的粘性。 在大类资产配置上仍需制定长期维持高利率的应对方案。 对于美股资产,可以关注纳斯达克生物科技ETF和纳斯达克100 ETF。

金价因避险需求而上涨,并已完全从9月下旬以来的跌势中恢复过来。 国内黄金升水继续回落至9元/克水平,但较历史平均升水率1.26元/克仍有较大回落空间,仍需关注国内金价下跌风险。 如果您不想承担国内黄金的高额溢价,可以选择投资海外实物黄金中的黄金LOF(A:164701,C:018543)。

注:A股股债指标投资情绪分为:悲观、悲观、中性、乐观、乐观

注:2019年以后为样本外,股权比例为0-20%,由中证800和中债综合指数组成

注:H股及债券投资情绪分为:谨慎型和乐观型。

波动率指标

股市波动率指标调整为“中性”。

截至2023年10月20日,中证800指数短、长期下行波动水平分别为11.50%和10.47%,较2023年10月13日大幅上升4.28%和1.00%。 市场整体风险水平有所放大,市场风险偏好恶化。 出于对风险的担忧,考虑可控程度,我们适当减少权益类资产配置,并将对股市的看法调整至“中性”观点。

广泛基础价值中心指标

核心资产本年及明年均具有较高性价比。

上周市场整体大幅下跌,大盘股跌幅小于小盘股,其价值相对成长性也较低。 目前,大多数宽基指数已回到2023年基本面中枢下方,尤其是市场核心资产所代表的MSCI中国A50指数。 今明两年距离基本面中心价值空间较大,基本面安全边际较高,关注MSCI中国A50 ETF。

数据说明:若距离为正,则代表该指数与基本面相比反映不完全的程度; 如果距离为负,则代表该指数超出基本面反映的程度。

数据来源:Wind。 基于过去六年指数成分股的 PEttm 5% 百分位数估计。 截至2023年10月20日

✦

行业战术配置

✦

行业主题轮换

行业转速继续下降,接近转速中心; 行业分化程度持续下降,行业获得结构性回报变得更加困难。

数据来源:Wind。 行业收益率差异是通过计算中信第一产业月收益率部分的标准差并取3个月滚动平均值得出的。 行业轮转速度计算方法:首先计算每个月末30个中信一级行业的滚动12个月累计超额收益率(相对中证全指); 然后,计算各行业累计超额回报率的相对排名; 然后计算出每个行业每月的排名变化; 最后,对所有行业的月度排名变化的绝对值进行求和并平滑。

HTF行业轮动模型10月推荐食品饮料、家电、石油石化、电力及公用事业、汽车。

月度价格指标显示电力和公用事业占主导地位,景气指数显示家电占主导地位,分析师预期指标显示食品和饮料略有改善。

从周价格指标来看,煤炭板块较上周明显好转,分析师预计综合金融板块较上周明显好转。

注:行业排名不代表实际行业排名。

注:截至2023年10月20日

时机视角

✦

TF值

✦

最近大部分TF值都有所上升。 其中,云计算TF值16日由乐观转为谨慎。

注:TF值是汇添富独家基于量价信息处理的技术指标,综合反映行业当前走势和情绪强弱。 新能源汽车、电池、光伏、云计算的TF策略指数均以TF值50为界限。 高于50时乐观,低于50时谨慎。中医TF策略指数以TF值30和70为界限。 30以上乐观,50以下谨慎,70谨慎穿。

行业追踪

✦

消耗

✦

上周消费板块跟随大盘调整,中证消费(000932)全周下跌4.93%。 分行业中,食品饮料、农林牧渔业跌幅均较大。

数据来源:Wind,截至2023年10月20日

上周,国家统计局发布了2023年9月社会零数据。2023年9月,我国社会消费品零售总额3.98万亿元,同比增长5.5%(前值为4.6%)。 其中,除汽车以外的消费品零售额同比增长5.9%(前值为5.1%)。 从品类来看,必需消费中烟、酒增长较快,可选消费呈现分化趋势。 其中,金银珠宝、纺织服装、化妆品增速较高。 2023年前三季度社会消费品零售总额34.21万亿元,同比增长6.8%,两年复合增速3.7%。 社会消费延续复苏态势,环比继续改善。

近日,商务部在新闻发布会上表示,四季度,商务部将按照“消费助推年”的总体部署,多措并举促进消费持续恢复和扩大,加快促进消费升级。汽车、家居、电子产品消费,更好利用消费。 对拉动经济增长发挥基础性作用。

展望未来,促消费政策的效果有待进一步验证。 加之去年四季度基数较低,预计今年四季度消费增长将继续回升。

从中期来看,主要消费作为主要消费领域中的刚性需求和内需板块,在CPI超过PPI的上行周期中具有较好的超额收益和盈利韧性。 另外,前期经历了较大回调,板块可关注基本面防御板块。

相关资金:

消费ETF (159928)

✦

药品

✦

在连续四周上涨之后,上周在整体市场大幅回调的背景下,医药板块出现了更为剧烈的调整。 中证医药(000933)全周下跌6.48%。 细分领域中,生物医药、医疗器械跌幅小于行业平均水平。 生物科技(930743)周跌6.18%,医疗器械(H30217)跌6.41%。 中药板块大幅下跌,中证中药(930641)全周跌幅8.66%。

数据来源:Wind,截至2023年10月20日

上周,国家医保局发布了2023年1月至8月基本医疗保险和生育保险运行情况。2023年1月至8月,基本医疗保险基金(含生育保险)总收入209233.3万元,同比增长9.3%。 基本医疗保险基金(含生育保险)支出总额17864.77亿元,同比增长18.3%。 四季度即将迎来新一轮医保谈判,国产创新药纳入医保目录进程值得关注。

海外医药投融资整体气氛向好。 9月,全球医药融资金额和事件数环比增长。 全球共发生融资事件168起,环比增长3%。 融资总额252.46亿元,环比增长1%,呈现逐步好转趋势。 融资环境的改善有利于CXO产业链和海外生物科技企业。

过去10年,A股医药估值已跌破5%百分位数。 在细分领域,以“中医”和“生物技术”为代表的“中”和“西”仍然是近10年来医学内部分化的两条主线,“中西结合”也不容忽视。 中医药作为我国特有的稀缺资产,政策保护明显、现金流充足、创新动力强劲。 央企占市值近60%。 它与以“生物技术”为代表的西药领域在估值方法和驱动因素上具有互补性。 性别。 海外医药投融资情绪是美国医药股价格的主要推动力。 当前的制约因素是美国债券利率仍然较高。 美国医药与A股医药相关性不足15%。 可以作为A股医药投资的有效补充,降低投资组合风险。

相关资金:

医药ETF (159929)

中药ETF(560080)

纳斯达克生物科技ETF (513290)

生物技术LOF (501009)

精准医学LOF (501005)

医疗器械ETF基金(159797)

生物医药ETF (159839)

✦

新能源

✦

上周新能源板块跟随市场大势,电池(931719)、新能源汽车(930997)、光伏产业(931151)单周下跌3.35%、3.52%、4.03%。

目前我们正处于三季报披露窗口期,三季报的表现备受市场关注。 国内电池龙头和海外电动汽车龙头上周公布了第三季度业绩。 这家电池龙头第三季度净利润同比+10.66%,环比-4.28%。 电动汽车龙头Q3净利润同比-43.71%,环比-31.45%。 总体而言,低于市场预期。 ,给新能源汽车行业带来压力。 但从龙头电池产能利用率来看,电池板块去库存阶段即将结束,逐渐开始转向补库存。 行业周期底部可能会逐渐过去。 与此同时,工业电池相关新技术的进展正在加速。 基于磷酸铁锂的4C增压电池预计将在今年年底实现量产。 创新驱动力持续凸显。 展望未来,需求端有望保持上升趋势,新能源汽车销售景气也有望迎来年内较好时期。 目前新能源汽车指数PE_TTM估值在近十年8.8%分位点附近,充分反映了投资者的悲观预期,整体具有较高的估值安全边际。 数据来源:Wind,截至2023年10月22日

上周,9月份光伏行业出口数据出炉。 据盖思咨询统计,9月组件出口量约为16.76GW,同比增长32.6%,环比增长6.2%。 总体来看,中东和南美地区需求环比改善,欧洲需求环比改善。 受季节性影响,环比有所下降。 逆变器出口46.5亿元,同比下降29%,环比下降6%。 环比下降的原因仍然是受到欧洲去库存的影响。 但从上市公司口径来看,部分企业去库存已接近完成。

新能源板块一级行业中,景气度绝对值位居前列,但业绩一阶、二阶引导性不及其他题材。 可以关注超跌反弹机会。 2022年,在地缘政治冲突和气候变化影响之后,全球对能源安全和新能源发展的重视程度将不断增强。 产业政策激励、新能源技术开发、民用改进将持续推动产业发展。

相关资金:

新能源汽车LOF(501057)

光伏ETF基金(516290)

电池50ETF (159796)

✦

循环

✦

上周,有色细分指数(000811.CSI)下跌3.83%。 800能源指数(000928.SH)下跌1.03%。

工业金属窄幅调整,LME铝、铜分别变动-0.46%、0.03%。 需求部分的压力主要来自于美国债券利率上升和海外需求疲软导致的全球库存增加。 国内也缺乏更强有力的刺激政策,铜铝价格重心下移。 能源金属方面,锂价陷入僵持,现货价格小幅反弹。 青海碳酸锂逐渐开始季节性减产,需求端稳定。 新能源汽车渗透率并未明显提升。 预计短期内锂价将出现波动,我们将重点关注以下四个方面: 澳大利亚矿业定价机制的季度变化。

数据来源:Wind,截至2023年10月22日

传统能源。 上周,国家统计局公布了全国用电量数据。 9月份,全社会用电量同比增长9.9%,电力需求旺盛。 但近期煤炭价格大幅上涨,给他们带来了压力。 CCTD环渤海5500K动力煤现货参考价下跌1.2%,收于1002元/吨,维持1000元以上价格。 原油方面,沙特表示将在2023年底前进一步减产100万桶/日。俄罗斯财政部将原油和燃料油出口关税提高至9.6%的新高。年十一月。 此外,地缘政治冲突导致供应进一步趋紧,原油价格上涨。 2.56%至95.23美元/桶。

数据来源:Wind,2023年10月20日

中长期来看,工业金属中长期供给短缺与库存持续低位的矛盾意味着整体调整向底部,等待经济复苏带来上行动力; 能源金属方面,由于已竣工项目产能增加以及新项目投产,供需增量稳定,或将持续承压。 煤炭进口利润受到挤压,国内煤炭成本增加,国内煤价主要下行压力已见顶。 在全球能源转型和“双碳”背景下,企业增加资本支出的意愿降低。 未来3至5年,传统能源需求仍将增长,但供给不足。 价格或将维持高位,传统能源企业有望继续受益。

有色金属、能源企业中,央企占比较高。 它们具有高门槛、高现金、高分红的属性,具有显着的社会价值和投资价值。 目前宏观数据仍没有明显强劲复苏信号,但政策正在逐步发力。 作为高弹性品种,受益于经济复苏,可以重点关注经济复苏带来的顺周期配置价值。

相关资金:

有色50ETF (159652)

能源ETF (159930)

✦

科学和技术

✦

过去一周,科技板块整体出现大幅回调。 其中,SHS云计算指数(931470)跌8.28%,芯片行业指数(H30007)跌4.34%,恒生科技(HSTECH)跌5.61%。

数据来源:Wind,截至2023年10月20日

10月17日,美国宣布升级对中国大陆AI芯片出口禁令,进一步收紧对中国AI计算芯片和半导体设备的出口限制,并将多家中国GPU企业列入实体清单。 此次出口限制略超市场预期,也对国内AI算力市场造成一定影响。 随着海外高算力芯片的禁运,国内算力需求较大的AI企业可能面临短期的不确定性。 但长期来看,芯片禁令进一步催化了发展自主可控算力的决心,有望持续推动国内芯片产业链的崛起,这或有利于国内计算芯片制造企业及相关企业。产业链。

基本面方面,全球领先的晶圆代工厂公布了第三季度业绩。 第三季度营收同比下降,但环比增长。 此外,领先晶圆厂对第四季度业绩指引相对乐观,预计随着第四季度库存持续消化,2024年将实现健康增长。 此外,大语言模型领导者OpenAI也透露,其年度收入增长超出预期。 AI作为芯片产业下游新的增长点,是目前增长最快的细分领域; 而在手机、计算等其他领域,库存也在逐步被消化。 当前宏观环境尚不明朗,半导体景气何时反弹尚不确定,但芯片行业正处于景气底部。

综合来看,数字经济是我国未来发展的重要战略领域之一。 以芯片为代表的底层硬件是全球技术竞争的焦点,也是国家政策大力支持的领域。 软科技板块中,消费互联网板块在监管、市场流动性冲击、跨境审计监管等问题影响下经历了持续回调。 然而,目前压制估值的各种因素已显示出边际改善。 经历深度回调的互联网板块,预计将面临回调。 来业绩和估值双修。 此外,云计算、工业互联网等领域也在社会数字化转型中发挥着重要作用。 资本支出快速增长,发展潜力值得关注。

相关资金:

纳斯达克 100 ETF (159660)

汇添富中证沪港深云计算产业指数(A:014543;C:014544)

恒生科技ETF基金(513260)

互联网ETF (159729)

筹码ETF基金(516920)

智能汽车ETF基金(159795)

本周的指数研究见解就到这里,我们下期再见!

指数基金日历

汇添富证券2000指数增强版(A:019318;C:019319)正在发行! 认购截止日期为 11 月 3 日。

风险提示(向上滑动查看):

投资有风险,入市需谨慎。 本材料中涉及的观点和判断仅代表我们当前的观点。 基于市场环境的不确定性和多变性,所涉及的观点和判断未来可能会有所调整或改变,不构成任何投资建议。 我国资金运作时间较短,无法反映股市发展的各个阶段。 基金过往业绩并不能预测其未来业绩,基金管理人管理的基金业绩也不构成基金未来业绩的保证。 基金管理人提醒投资者,投资基金时应注意“买者自负”原则。 投资者应仔细阅读《基金合同》、《招募说明书》、《产品信息摘要》等基金法律文件,详细了解产品的风险和收益特征,根据自身能力审慎决策,承担投资风险独立。 除特别注明外,上述内容版权归汇添富基金所有。 未经许可请勿转发。

中证2000ETF基金、中证红利ETF、中证1000ETF基金、MSCI中国A50ETF、汇添富中证消费初级ETF链接、生物医药ETF、天府中证医药ETF链接、银行ETF、天府中证银行ETF链接、领先科技ETF、互联网ETF、芯片ETF基金、智能汽车ETF基金、光伏ETF基金、新能源汽车ETF、中药基金LOF、环境治理LOF、电池50ETF及连接、汇添富恒生科技指数、汇添富中国证券上海-港深云计算产业指数计划、恒生生物科技ETF、纳斯达克生物科技ETF、有色50ETF、张江ETF、央企股东回报ETF、天富中证800、汇添富福华证券特新100指数、中证1000ETF Link、中证中证500增强策略ETF、Smart Car ETF基金、纳斯达克100 ETF、汇添富中证红利ETF、汇添富纳斯达克100 ETF链接(QDII)、汇添富纳斯达克100ETF链接(QDII)(美元现货)、汇添富纳斯达克100ETF链接( QDII)(美元现金)、汇添富证券2000指数增强版均为中等风险级别(R3)产品,适合客户风险级别评估结果为平衡(C3)及以上的投资者。 消费ETF、中药ETF、新能源汽车LOF、生物科技LOF、恒生科技ETF、医药ETF、能源ETF、证券公司LOF、精准医疗LOF和汇添富BSE 50指数均属于中高风险级别产品( R4),适合经客户风险等级评估后激进型(C4)及以上的投资者。 客户与产品风险等级匹配规则详情请参见汇添富官方网站。 向机构认购时,以该机构的风险评级规则为准。

虽然汇添富中证消费ETF互联互通、环球中证医药ETF互联互通、环球中证银行ETF互联互通、中证1000ETF互联互通、电池50ETF互联互通、汇添富纳斯达克100ETF互联互通(QDII)、汇添富中证银行ETF互联互通天富纳斯达克100 ETF Link (QDII)(美元现货)及汇添富纳斯达克100 ETF Link (QDII)(美元现金)为目标ETF的联接基金,但不保证基金的表现与目标指数一致。 目标ETF的表现完全相同。

恒生生物科技ETF、纳斯达克生物科技ETF、纳斯达克100 ETF、恒生科技ETF基金、汇添富恒生科技指数、汇添富Nasdaq 100 ETF Link (QDII)、汇添富Nasdaq 100 ETF Link (QDII)(美元现货交易所) )、汇添富纳斯达克100 ETF Link(QDII)(美元现金)投资于境外证券市场,基金净值会因所投资证券市场波动等因素而发生波动。 境外投资产品的风险包括市场风险、汇率风险、政治风险等。

恒生生物科技ETF、恒生科技ETF基金及环球恒生科技指数的投资范围均包括港股,因投资环境、投资标的、市场制度及交易规则的差异而面临独特的风险。

汇添富北证50指数基金投资于北京证券交易所上市股票,将面临中小企业经营风险、股价波动风险、退市风险、集中度风险、流动性风险、交易变动等特有风险规则。

中证能源指数、中证生活必需品指数、中证医疗保健指数、中证中证医药指数、中证生物科技主题指数、中证精准医疗主题指数、中证银行指数、中证金融地产指数、中证全部 指 证券公司指数、中证指数新能源汽车产业指数、中证环境治理指数、中证人工智能主题指数、中证智能汽车主题指数、中证沪港深互联网指数、中证沪港深科技领先指数、中证芯片产业指数、中证指数沪港深云计算产业指数、中证光伏产业指数、中证电池主题指数、汇添富中证红利ETF、中证1000指数、中证有色细分行业主题指数 由中证指数有限公司编制计算. ("CSI"), and its ownership belongs to CSI and/or its designated third party. CSI does not make any express or implied guarantee as to the real-timeness, accuracy, completeness and suitability for special purposes of the underlying index, and will not be liable to anyone for any delay, lack or error in the underlying index (regardless of whether there is negligence or not) . CSI does not guarantee, endorse, sell or promote products that track the underlying index, and CSI does not assume any liability related thereto.

The Hang Seng Technology Index is wholly owned by Hang Seng Information Services Limited and has been authorized by Hang Seng Indexes Limited to publish and compile it. Hang Seng Indexes Limited and Hang Seng Information Services Limited (hereinafter referred to as "Hang Seng Company") have agreed that China Universal Asset Management Co., Ltd. may use and refer to the index for China Universal Hang Seng Technology Index Sponsored Securities Investment Fund (QDII) , however, Hang Seng Corporation does not guarantee or represent or guarantee to any person the accuracy or completeness of the index, its calculation or any data related thereto, nor does Hang Seng Corporation provide or imply any warranty with respect to the index. , representation or warranty. Hang Seng Corporation does not assume any responsibility or liability for any economic or other losses suffered directly or indirectly by any person due to any inaccuracies, omissions, mistakes or errors in the calculation of the index.

The funds or securities referred to in this material are not sponsored, endorsed or promoted by MSCI, and MSCI does not assume any liability with respect to any such funds or securities or any index on which such funds or securities are based. For a more detailed description of the limited relationship between MSCI and China Universal Asset Management Co., Ltd. and any related funds, please refer to the China Universal MSCI China A50 Interconnect Trading Open-End Index Securities Investment Fund issuance document.

The NASDAQ Biotechnology Index or any data contained therein does not warrant the merchantability or fitness for a particular purpose. Without limiting any of the foregoing, in no event shall Nasdaq be liable for any lost profits or special, incidental, punitive, indirect or consequential damages even if it has been advised of the possibility of such damages. assumes no liability for damages.

The underlying index does not fully represent the entire stock market. The average return of the underlying index constituents may deviate from the average return of the stock market as a whole.

Any securities research reports or comments contained in this promotional material may not be forwarded in any form without the prior written permission of the issuing organization. The views or opinions in the relevant research reports are for reference only and do not constitute any investment advice or consultation, or any express or implied guarantee or commitment. Readers should carefully read or refer to the relevant views and opinions on their own.

Regular fixed-amount investment is a simple and easy investment method that guides investors to make long-term investments and average investment costs. However, regular fixed-amount investment cannot avoid the risks inherent in fund investment, nor can it guarantee investors' returns, nor is it an equivalent financial management method that replaces savings. Investors should fully understand the difference between regular and fixed-amount investment of funds and savings methods such as lump sum withdrawals. 基金有风险,投资需谨慎。

Now I will give you a 60 yuan red envelope, you can withdraw it directly without any tricks.Hurry up and participate in the event to get it

海量信息、精准解读,尽在新浪财经APP

Editor in charge: Wu Sinan

搜虎网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。