观察上证指数历史上五个“刚刚从底部上涨”区间的表现可以看出,现阶段的市场情绪往往不稳定,在大幅上涨确认之前,可能不会有太大的波动。大量增量资金流入。

回顾A股历次大级别底部,筑底时普遍呈现“政策底部-市场底部-利润底部”的时间格局。 政策底通常比市场触底提前1-2个月,探底低点表明与基本面关系不大。 市场底部往往先于利润底部。 不过,随着市场的逐步证实,我们一般会看到其他先行经济指标逐步改善。 盈利底部的出现,标志着市场上涨动力更加坚实。

虽然底部的构建往往不是一蹴而就的,但随着市场风险逐渐释放、估值回落,悲观情绪不会持续太久。 当前政策底部已经到来,从历史经验来看,市场底部可能不会太远。

毫无疑问,目前的A股市场处于廉价位置,从资产配置的角度来看非常划算。 经济复苏预期进一步强化后,指数有望向上突破,当前低位筹码机会值得珍惜。

固定投资遭受损失的情况并不罕见。 困难时期过后,就会有希望。

有朋友问我:我明白道理了。 定投确实需要等待,但如果一直亏损,这碗定投“鸡汤”该怎么熬呢?

事实上,基金定投的原理就是通过长期分期投资来分散平均成本。 但需要注意的是,基金定投≠稳定盈利不亏损。 市场风云变幻,天气变化无常。 固定投资并不是100%盈利的。 即使你有多年的定投经验,几乎所有经验丰富的投资老手都经历过亏损,也很难逃脱基金定投的“微笑倒曲线”。

所谓“倒微笑曲线”一般是指在市场上涨时开始固定投资,在高点不断加大投资、提高成本,然后市场迅速下跌,导致固定投资亏损,这与微笑曲线。

这也告诉我们,开始定投的时机出现了偏差,你可能会经历持续的阵痛,这会对投资收益产生一定的影响。 但如果因为暂时的“微笑曲线倒”而放弃定投,也可能会错过稍后行情再次上涨的机会。 引号。

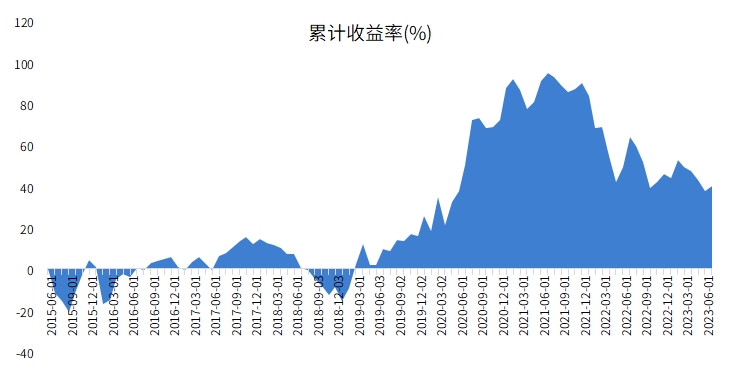

以Wind普通股票基金指数为例,假设定投从2015年6月1日开始,一直持续到2023年7月3日,采用月定投的方式看一下整体收益走势。

定投风普通股票基金指数收益率走势

数据来源:wind,以Wind普通股票基金指数为模拟定投对象,定投时间范围为2015年6月1日至2023年7月3日; 期间固定投资收益率为40.05%,固定投资年化收益率为8.22%,算法:根据计算周期(按日)年化收益率,在所选时间段内分割成n个区间= [(1+当前收益率)^(365/计算期天数)-1]*100% ,历史数据不预测未来表现,不代表投资建议。

固定投资初期,恰逢2015年股市大跌。 2015年至2016年,固定投资整体收益不佳,亏损持续。 2018年下半年,市场形势再次下跌,出现亏损。 但如果我们坚持定投,“熬过”寒冬,2019年之后,市场将爆发,我们将获得丰厚的回报。

回测数据显示,如果投资安排在2015年6月1日至今,最终收益率为40.05%,最高收益率超过100%。 同期,Wind普通股票基金指数涨幅为26.45%。

数据来源:wind,以Wind普通股票基金指数为模拟定投对象,定投时间范围为2015年6月1日至2023年7月3日; 期间固定投资收益率为40.05%,固定投资年化收益率为8.22%,算法:根据计算周期(按日)年化收益率,在所选时间段内分割成n个区间= [(1+当前收益率)^(365/计算期天数)-1]*100% ,历史数据不预测未来表现,不代表投资建议。

因此,在固定投资过程中,出现阶段性亏损可能是正常的。 如果在投资过程中过于关注基金净值,可能会导致心态失衡,导致中途放弃定投。

“微笑曲线”的形成离不开市场低点的积累

说完了“倒微笑曲线”,我们再回过头来看看定投微笑曲线。 事实上,市场下跌是创造固定投资“微笑曲线”的必要条件。 如果缺少市场下跌的过程,固定投资往往达不到理想的状态。

定投过程中,市场反复下跌或波动,意味着我们正处于定投微笑曲线的“左边阶段”:浮亏时坚持扣除资金,坚持低位或底位,不断摊销成本。

固定投资的“本质”可以概括为:分批投资、淡化时机、均摊成本。 在市场的涨跌中,固定投资有时“贵”,有时“便宜”。

固定投资成本如何摊销? 它绝对不依赖“昂贵”的股票。 只有当定投长期不赚钱甚至亏损的时候,我们才能以更低的成本获得更便宜的股票,而正是这些相对便宜的股票才能真正帮助我们达到摊销成本的目的。

举个简单的例子,以“偏股混合基金指数”为例。 假设在2015年6月12日的前一个高点,该指数的净值为“1”; 此后,随着市场震荡下行,指数净值走低。 假设每月固定投资1000元,不同时间点购买的股票如下表所示:

数据仅供模拟,不构成投资建议。

可见,价格下跌幅度越大,同等固定投资购买的基金份额扣除的金额越多,降低平均成本的效果越明显。 经过四个月的时间,我们一共花了4000元购买了5407.27股。 每股平均成本为0.74元,比原来的1元便宜了26%。 这意味着指数净值不需要回到1,只需要回到0.74元以上,我们就可以盈利。 定投的能量来自于低点的积累。 职位越低,越需要坚持。

总投资额

4000

总份额

5407.27

平均成本

0.74

对于坚持定投的中长线投资者来说,可以坚守探底区间的“模糊正确性”,收集更多的低位筹码,等待那个乐观的机会,让多头联手,市场将迎来彻底的逆转。

最难坚持的时候,也可能是最好的时候

一切都是周期性的,对于股市如此,对于任何行业和题材也是如此。 股票价格总是在波动中前进。 如果它们上涨太多,它们就会进行调整。 如果它们下跌,它们将不可避免地反弹。 当视角被拉长、难以把握的当下,也许是值得珍惜的时刻。

A股代表指数沪深300迄今为止经历了三次阶段性高点,分别是2007年10月的5877点、2015年6月的5335点以及本轮下跌初期的“陷阱”。 2021年2月的5930点吸引了很多人。

数据显示,如果从最后两个历史阶段的高点开始投资沪深300指数,要分别承受594天和622天(自然日)的损失,然后全部回升,回报率位置距离起点较远。 目前已经开始盈利。 如果你能在低位增加固定投资,你也会显着减少损失时间。

数据来源:Wind,定投公式:定投收益率=[(sum(每期固定投资金额/每期净值)*期末净值)/(sum(每期固定投资金额*投资期数) )]-1。 使用U8指数固定投资计算器计算并使用沪深300作为模拟买入。 固定投资方式为每月固定投资,股息再投资。 该模拟是历史模拟收益率。 利用历史数据模拟基金定投业务,并不代表真实收益。 它也不代表预期的未来收益。

从2021年2月18日算起,本轮调整已历经900多天,已创下沪深300指数固投亏损天数新高。 俗话说,世事难料,市场往往在最悲观的时刻酝酿着反转。 情绪的春天已经被压缩到了极点,预计随时会向相反的方向反弹。

即使不考虑定投带来的“魔力”,当我们对WIND偏股混合型基金指数成分基金中成立五年及以上的450只基金(分为AC类)进行回测时,我们会发现:

这些基金在经历近五年来最大回撤后,有412只基金能够恢复下跌前的净值,占比92%。

进一步坚定我们信心的数据是,这412只基金修复最大回撤后6个月的平均回报高达30.97%!

注:数据来源为wind。 样本基本分为风向开放式基金-混合型基金-偏股型混合基金。 统计2017年1月1日至2021年12月31日期间的基金提取情况,需要统计成立5年以上的基金(2017年之前成立)。 根据wind指数编制规则,相关成分基金可能会定期纳入和剔除。 以上统计基于历史数据分析,不构成对未来的预测或预测,仅供参考。

投资和风险是相辅相成的。 定投不能帮助我们规避风险,但它确实是帮助我们树立投资纪律、克服焦虑带来的投资损失、坚持长期投资的绝佳工具。

对于长期定投来说,重要的不是情况,而是我们是否有一颗包容和接受一切不完美的开放的心。 很多时候,你不妨把固定投资当作种下一颗种子,相信“慢就是快”,有播种、有保护、有挫折、有等待。 当市场下跌时坚如磐石,到了获利了结的时候就果断退出。 如果你积累得越来越多,当阳光明媚的时候,大自然最终会给你丰富的果实作为礼物。

搜虎网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。